Il proprietario che sta per stipulare un contratto di locazione deve sapere che, dal punto di vista fiscale, può optare per il regime della cedolare secca.

Non sai cos’è la cedolare secca e sei interessato ad approfondire l’argomento? Nessun problema. In questa guida cercheremo di comprendere prima di tutto cos’è la cedolare secca e poi anche di capire come calcolarla con aliquota del 10 e del 21 percento.

Cedolare secca: cos’è?

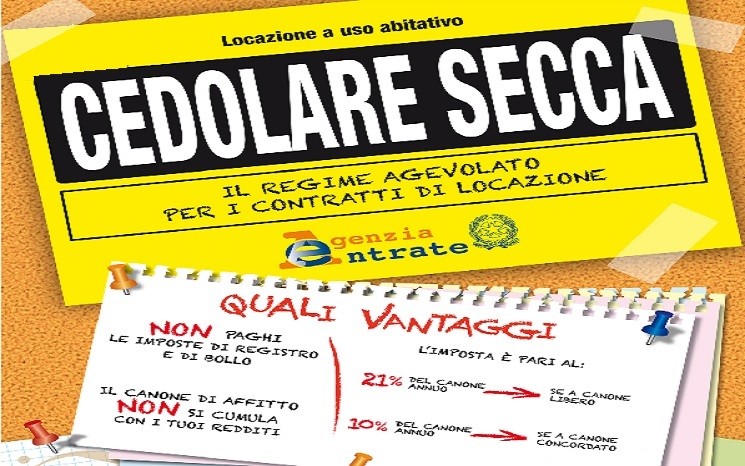

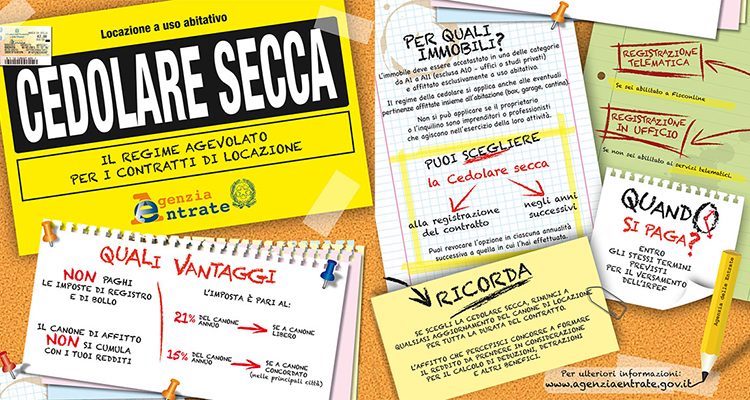

La cedolare secca sugli affitti è un regime facoltativo, che si sostanzia nel pagamento di un’imposta sostitutiva di IRPEF e delle addizionali. Scegliendo la cedolare non si paga:

- imposta di registro;

- imposta di bollo.

La scelta implica la rinuncia alla facoltà di chiedere, per tutta la durata dell’opzione, l’aggiornamento del canone di locazione, anche se è previsto nel contratto, inclusa la variazione accertata dall’Istat, dell’indice nazionale dei prezzi al consumo per le famiglie di operai e impiegati dell’anno precedente.

Cedolare secca a canone concordato: chi può sceglierla? Per quali immobili?

Possono optare per il regime concordato le persone fisiche titolari di:

- Diritto di proprietà;

- Diritto reale di godimento (per esempio, usufrutto), che non locano l’immobile nell’esercizio di attività di impresa o di arti e professioni.

L’opzione può essere esercitata per:

- unità immobiliari appartenenti alle categorie catastali da A1 a A11 (esclusa l’A10 – uffici o studi privati) locate a uso abitativo e per le relative pertinenze che possono essere:

- locate congiuntamente all’abitazione;

- con contratto separato e successivo rispetto a quello relativo all’immobile abitativo, ma solo se:

- il rapporto di locazione intercorra tra le medesime parti contrattuali;

- nel contratto di locazione della pertinenza si fa riferimento a quello di locazione dell’immobile abitativo;

- viene evidenziata la sussistenza del vincolo pertinenziale con l’unità abitativa già locata.

Cedolare secca al 10% e 21%: come esercitare l’opzione?

Si può optare per la cedolare secca:

- Al momento della registrazione del contratto;

- Al momento del rinnovo del contratto.

Le aliquote applicate

La tassazione avviene mediante applicazione di due aliquote IRPEF che vanno a influire sulla totalità del canone annuo. esse sono:

Cedolare secca aliquota 21%

Se si tratta di immobili a canone libero (4+4), incluse le locazioni ad uso transitorio e gli affitti turistici,.

Cedolare secca aliquota 10%

Se si tratta di immobili locati a canone vincolato (3+2) relativo agli immobili situati in Comuni con carenza di disponibilità abitative e in Comuni ad alta densità abitativa risultanti dall’elenco Cipe, anche per affitti brevi.

Il versamento deve essere effettuata entro il termine stabilito per il versamento dell’imposta sul reddito delle persone fisiche e solo tramite modello F24.

L’importo può essere corrisposto a saldo o in acconto secondo quanto indicato dei relativi codici tributo:

- 1840: acconto prima rata;

- 1841: acconto seconda rata o unica soluzione;

- 1842: saldo.

Calcolo Cedolare secca: quanto si paga?

L’imposta sostitutiva si calcola applicando un’aliquota del 21% sul canone di locazione annuo stabilito dalle parti. Si prevede l’applicazione dell’aliquota ridotta al 10% dal 2014 al 2017 (per poi tornare al 15% nel 2018) per i contratti di locazione a canone concordato relativi ad abitazioni ubicate nei comuni:

- con carenze di disponibilità abitative (articolo 1, lettera a) e b) del dl 551/1988). Si tratta, in pratica, dei comuni di Bari, Bologna, Catania, Firenze, Genova, Milano, Napoli, Palermo, Roma, Torino e Venezia;

- confinanti con gli stessi nonché gli altri comuni capoluogo di provincia;

- ad alta tensione abitativa (individuati dal Cipe).

Cedolare secca: aliquota e effetti sul reddito

Il reddito assoggettato a cedolare prevede le seguenti caratteristiche:

- è escluso dal reddito complessivo;

- sul reddito assoggettato a cedolare e sulla cedolare stessa non possono essere fatti valere rispettivamente:

- oneri deducibili;

- oneri detrazioni;

- il reddito assoggettato a cedolare deve essere compreso nel reddito ai fini del riconoscimento della spettanza o della determinazione di deduzioni, detrazioni o benefici di qualsiasi titolo collegati al possesso di requisiti reddituali (determinazione dell’Isee, determinazione del reddito per essere considerato a carico).

Cedolare secca 2019 per case subaffittate a studenti

Per gli affitti brevi, entro il 16 ottobre di ogni anno deve essere versata la ritenuta.

L’opzione prevede l’annullamento delle seguenti imposte:

- Imposta sostitutiva di IRPEF;

- Addizionali di qualunque genere;

- Imposte di registro e di bollo su contratti di locazione.

Questa oggi è possibile anche applicarla per unità immobiliari abitative locate nei confronti di cooperative edilizie ma anche per la locazione o enti senza scopo di lucro ma solo se sublocate a studenti universitari e date a disposizione dei Comuni con rinuncia all’aggiornamento del canone di locazione o assegnazione.

Con riferimento a quanto enunciato dalla norma, Confedilizia ha richiesto una consulenza giuridica all’Agenzia delle Entrate al fine di far luce sull’applicazione del regime agevolato in esame.

Al momento le parole “e date a disposizione dei Comuni” devono essere intese come requisito cumulativo, o alternativo, rispetto a quello della destinazione dell’immobile con finalità abitative degli studenti universitari.

Cedolare secca negozi e immobili commerciali

La Legge di bilancio 2019 o legge di stabilità prevede una cedolare secca per i negozi, o immobili con destinazione uso commerciale, pari al 21%.

Questa novità è stata introdotta dal DDL sulla manovra 2019 e rappresenta l’estensione del regime anche per le locazioni degli immobili commerciali.

Secondo quanto previsto dall’articolo 9 del Disegno di Legge della Stabilità 2019, rubricato come “Cedolare secca sul reddito da locazione di immobili ad uso commerciale” si estende la possibilità di usufruire anche per questi immobili del regime agevolato della cedolare secca al 21%. Questo può essere utilizzato in alternativa al regime ordinario secondo il quale il reddito fondiario concorre ai fini dell’IRPEF.

In generale, tutti i contratti di locazioni di immobili commerciali al fine di essere agevolabili devono soddisfare i seguenti requisiti:

- Essere stipulati nell’anno 2019;

- Con oggetto unità immobiliari classificate nella categoria catastale C/1 e con superficie fino a 600 mq ad esclusione delle pertinenze e delle relative pertinenze locate congiuntamente.

Il primo requisito prevede esplicitamente che la norma si applica ai contratti stipulati nel 2019 e che non prevedono al 15 ottobre 2018 un contratto in essere, per altro non scaduto tra gli stessi contraenti sullo stesso immobile, i quali interrompono volutamente la naturale scadenza al fine di usufruire del regime agevolato.

Si ricorda che secondo la normativa vigente i redditi da locazione degli immobili classificati C/1 concorrono alla formazione del reddito complessivo.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://valoreazioni.com.