Fare trading online nei mercati finanziari, non è cosa semplice e non di rado capita che il trader può perdere l’intero capitale investito. Sulla base dii questo concetto, abbiamo voluto stilare questa guida, in cui vi presentiamo il money management.

Ogni volta che apriamo o chiudiamo una posizione, lo facciamo a causa di una spinta motivante che avvertiamo interiormente. Il successo nel trading è una questione di probabilità, e dipende essenzialmente dal cervello del trader, il quale è l’unico che può deciderne le sorti.

Una delle cose peggiori che può capitarti quando inizi a fare trading è chiudere le prime 5-6 operazioni di fila tutte in profitto. Queste aumentano di molto l’autostima, ma nel momento in cui perdi una posizione, potresti rimanere deluso e buttare tutto all’aria. Mai cadere in questo errore. Ricorda anche che .il tuo Trading System non è affatto come gli altri; è il tuo Trading System. Imposta pertanto sempre gli Stop-Loss prima di aprire ogni posizione, prestando attenzione a quanto “respiro” stai dando al mercato. Ricorda infine di registrare ogni operazione, ogni risultato, vincente o perdente che sia.

Ogni volta che apriamo o chiudiamo una posizione, lo facciamo a causa di una spinta motivante che avvertiamo interiormente. Esistono spinte motivanti negative (paura, avidità, ansia…) e spinte motivanti positive (gioia, fiducia in sé stessi…).

Sviluppando il tuo sistema di Money Management personale, avvertirai in te una notevole affievolimento delle spinte motivanti negative, ed un repentino aumento delle spinte motivanti positive, che ti permetteranno di tradare in maniera più efficace e profittevole.

Come ridurre lo stress

Se tradi con un capitale di 1000€, ad esempio, il tuo sistema di Money Management limiterà la tua perdita massima a 20€ per ogni posizione, e con questa sicurezza ridurrai drasticamente i livelli d’ansia e di stress che regolarmente percepisci durante le tue giornate di negoziazione più movimentate.

Riducendo lo stress, la tua lucidità di fronte al monitor aumenterà esponenzialmente, e così i tuoi profitti e la tua fiducia nel sistema. Ricorda: la fiducia che riporrai nel tuo sistema di Money Management determinerà il funzionamento del sistema stesso.Più ti fiderai del tuo sistema -> più ti impegnerai per migliorarlo ed applicarlo alle tue operazioni -> più funzionerà.

Il successo nel trading è questione di probabilità

Il successo nel trading è una questione di probabilità. Ogni volta che apri una posizione hai una certa probabilità di chiuderla in profitto e un’altra probabilità di chiuderla in perdita: l’unico tratto che separa i traders di successo dai “pesci piccoli” è la capacità di riconoscere le operazioni in cui le probabilità di profitto giocano a loro favore.

Come limitare i danni nel trading online

Ci sono momenti in cui però il semplice calcolo delle probabilità non basta.Situazioni come il crash del ’29, l’11 Settembre, la bolla tecnologica del 2000, sono tanto imprevedibili quanto catastrofiche. Ed è in queste situazioni che un solido sistema di Money Management determina la differenza tra chi perde tutto e chi limita intelligentemente i danni.

Il tuo sistema di Money Management funzionerà proprio come una polizza assicurativa: ti costerà un po’ in termini di tempo e di soldi, ma sarà il tuo porto sicuro dove rifugiarti durante i periodi più turbolenti ed imprevedibili.

Mindset

Ogni trader di successo conosce profondamente come funziona la sua mente e questa consapevolezza è fondamentale in quanto dal funzionamento del suo cervello dipenderà il successo delle sue operazioni.Studiando attentamente il mindset dei Top Traders mondiali ti accorgerai presto che questi signori condividono delle qualità in comune: alcune le posseggono sin dalla nascita mentre altre le hanno sviluppate durante la loro carriera.

Qualità dei top Trader

Le qualità dei top traders sono:

- Non si preoccupano dei soldi.

- Accettano il rischio.

- Dal punto di vista emotivo, accolgono con serenità sia un’operazione chiusa in profitto che un’operazione chiusa in perdita.

- Amano fare trading, non solo guadagnare.

- Cercano sempre di migliorare le loro abilità .6.Imparano da ogni operazione.

- Seguono il loro Trading System senza farsi influenzare dal mercato o da altri traders.

- Si prendono la responsabilità per ogni operazione (profittevole o perdente).

Errori che un trader non deve mai fare

Questi invece sono gli errori che non troverai mai in un Top Trader:

- Paura di perdere soldi.

- Ansia di chiudere subito le operazioni in profitto.

- Speranza che il mercato si muoverà in una certa direzione.

- Rabbia dopo un’operazione andata male.

- Tradare coi soldi che non ci si puo’ permettere di perdere.

- Fare trading in maniera compulsiva.

- .Non seguire il Trading System

- Iper-analisi di ogni posizione prima di aprirla.

- Tradare troppi soldi per ogni posizione.

- Tradare troppe posizioni.

Guadagnare nel trading online non è complicato ma non è neanche semplice

Una delle cose peggiori che puo’ capitarti quando inizi a fare trading è chiudere le prime 5-6 operazioni di fila tutte in profitto. Appena entrato nell’arena inizi a pensare che forse fare soldi premendo qualche tasto qui e li non è poi così complicato e, cosa peggiore, inizi a credere che l’unica cosa che conta sia sviluppare un Trading System che ti permetta di chiudere in profitto tutte le tue operazioni. Sbagliato!

Focalizzarsi sui progressi per fare esperienza

Neanche Ray Dalio è in grado di sviluppare un Trading System vincente il 100% delle volte e non è su quello che devi focalizzarti: devi focalizzarti sui progressi che fai.Ogni progresso, seppure minuscolo, conta.Se ad esempio il tuo Trading System ti fa perdere in media 100€ al mese e, dopo averlo migliorato, inizia a farti perdere solo 25€ al mese, anche questo è un ottimo risultato.L’unico modo per progredire nel trading è quello di fare esperienza ed imparare dagli errori commessi. In base alla tua esperienza infatti, svilupperai un Trading System unico perché lo costruirai in basandoti sulle lezioni che il mercato ti insegnerà nel tempo.

Principi fondamentali del trading online

Tuttavia, esistono dei principi fondamentali, condivisi da tutti i Top Traders, che valgono sempre a prescindere dalle condizioni di mercato:

- Costruisciti un Trading System compatibile con la tua personalità e col tuo livello d’esperienza;

- Prima di tradare con soldi reali, esercitati col paper trading.

- Usa sempre gli stop-loss e strutturali in base alle dinamiche del mercato.

- Utilizza non più del 2% del tuo capitale per ogni operazione.

- Tieni traccia di tutte le tue operazioni giorno dopo giorno.

- Se ti accorgi che il tuo Trading System ti sta causando grosse perdite,fermati e torna al paper trading finché non avrai “riparato” il tuo sistema.

Come fare trading system

Il tuo Trading System non è affatto come gli altri: è il tuo Trading System.E non potrai sentirtelo veramente tuo finché non si sarà guadagnato la tua fiducia: solo dopo arriveranno i profitti!

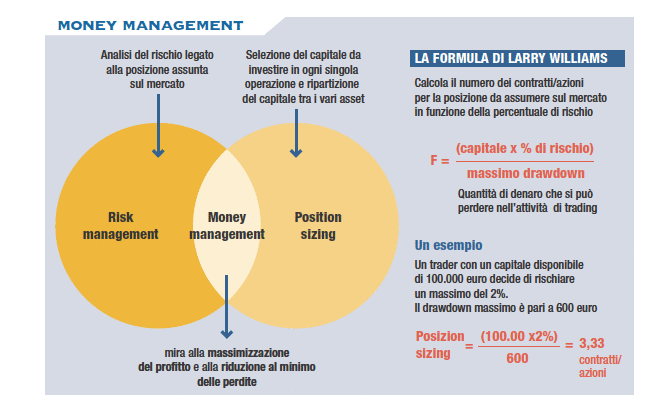

Il trading infatti è un gioco di squadra, un’intesa vincente tra:

- -te;

- il tuo Trading System;

- il tuo sistema di Money Management.

Più sinergia riuscirai a sviluppare tra queste tre componenti, maggiori saranno i risultati che otterrai. Ovviamente ti sconsiglio di saltare da un trading System all’altro in cerca del “Santo Graal”, ovvero del sistema che ti permette di chiudere in profitto il 100% delle operazioni, perché semplicemente NON ESISTE, e così facendo non darai a nessun trading System la possibilità di funzionare correttamente perché ne sostituirai uno dopo l’altro senza sosta.

Le 5 virtù di un tradyng Sistem

Ogni Trading System che si rispetti, possiede queste 5 virtù:

- Le posizioni si aprono in base all’andamento del prezzo, in base ai livelli di supporto e resistenza, in base al volume e alla volatilità.

- Gli stop-loss sono inseriti sempre prima di aprire la posizione

- La chiusura della posizione è impostata in base all’attività del prezzo del titolo, ai livelli di supporto e resistenza, ai volumi del titolo scambiati. Non commettere il gravissimo errore di impostare la chiusura delle tue posizioni in base a criteri arbitrari. C’è gente che apre una posizione e decide di chiuderla quando “la posizione perde l’1%” oppure “quando la posizione gli sta facendo perdere 100€”.Queste decisioni, non basate sulle dinamiche del mercato ma su scelte del tutto personali, sono estremamente dannose per il tuo trading.

- Il tuo Trading System è stato ampiamente testato “su carta” (paper trading) e ti ha già fornito i dati relativi alla tua performance futura (payoff ratio e win ratio).

- Le regole del tuo trading System devono essere scritte tutte in modo chiaro e non equivocabile così potrai sempre controllare se le starai rispettando o meno.

Stop loss

Imposta sempre gli Stop-Loss prima di aprire ogni posizione, prestando attenzione a quanto “respiro” stai dando al mercato. Cosa intendo per respiro? Ti sarai accorto che i prezzi di ogni strumento finanziario hanno la brutta abitudine di fluttuare continuamente su e giù e sembra che accentuino questo loro movimento ogni volta che apri la tua posizione: sembra quasi che te lo facciano apposta!Quando imposti gli Stop-Loss nelle tue operazioni dunque, non impostarli troppo attaccati all’attuale prezzo di mercato, perché rischi che la tua posizione venga chiusa subito prima di muoversi nella direzione che avevi previsto.

Eccoti i sette tipi di Stop-Loss che puoi integrare subito nel tuo Trading System:

- Stop-Loss iniziale: è lo Stop-Loss classico, quello che imposti prima di aprire la posizione, e che ti serve per calcolare quanto sarà la tua perdita massima nel caso in cui il mercato non vada nella direzione che hai previsto.

- Trailing Stop-Loss: segue il mercato in tempo reale e così facendo permette di blindare il profitto man mano che il mercato si muove nella direzione da te auspicata.

- St0p-Loss sulla Resistenza: questo è un Trailing Stop-Loss particolare perché vienepiazzato leggermente sotto la linea di resistenza dove il trend sta tornando con un pullback dopo averla oltrepassata.

- Trailing Stop-Loss a tre candele: questo si imposta quando ti accorgi che il trend ha perso accelerazione ed è in arrivo un cambio di direzione del trend. In pratica man mano che si continuano a formare candele sul tuo grafico in tempo reale, questo Stop-Loss si piazza sull’High più alto delle ultime tre candele (se hai la posizione Short) o sul Low più basso delle ultime tre candele (se hai la posizione Long).

- Trailing Stop-Loss a una candela: utile quando hai già raggiunto il tuo obbiettivo di profitto. Meglio se lo imposti dopo 4-5 candele consecutive a tuo favore. Funziona come lo Stop-loss a tre candele con l’unica differenza che questo Stop-loss si piazzerà sull’High (se hai la posizione Short) o sul Low (se hai la posizione Long) dell’ultima candela.

- Stop-Loss sul canale: qui costruiamo il canale nel quale sono contenute le nostrecandele. Poi piazziamo lo Stop-Loss subito sopra il canale in un trend ribassista o subito sotto il canale in un trend rialzista.

- Stop-Loss mentale: in alcuni mercati non è opportuno piazzare gli Stop-Loss quandoapri la posizione perché alcuni market maker potrebbero accorgersi che tu e altri trader avete piazzato lo Stop-Loss ad un certo livello di prezzo e faranno di tutto per “guidare” il prezzo verso lo Stop-Loss per guadagnare a tuo discapito. In questo caso è bene definire uno Stop-Loss e tenerselo a mente così che quando il prezzo del nostro titolo toccherà il livello in cui abbiamo deciso di chiudere la posizione,chiuderemo la nostra posizione manualmente.

Scale Out e scale In

Lo Scale Out è una tecnica che funziona esclusivamente quando le tue posizioni sono in profitto e serve a blindare una parte del profitto già raggiunto riducendo ansia e stress. In pratica decidi di aprire una posizione abbastanza grande (nelle posizioni piccole lo scale out non ha molto senso) “divisa” in tre parti uguali. Acquisti ad esempio alcuni contratti futures di una determinata materia prima e imposti lo scale out così che appena il prezzo della materia prima raggiunge un livello che hai stabilito in precedenza, 1/3 della posizione viene chiusa.

A questo punto, la tua posizione sarà uguale ai 2/3 di quella iniziale e quando il prezzo della materia prima raggiungerà un altro livello da te stabilito, il software chiuderà in automatico un altro terzo della tua posizione originale. La tua posizione attuale adesso sarà 1/3 di quella iniziale e, con il profitto blindato e già in tasca, potrai decidere di chiudere ciò che rimane della tua posizione quando lo riterrai più opportuno.

Lo Scale In è invece l’esatto opposto dello Scale Out e viene usato di solito dai Trend traders. Quando ci si accorge che il prezzo di un titolo sta seguendo un trend ben preciso,la posizione iniziale viene incrementata per guadagnare il più possibile dal trend in corso. Occhio però ad incrementare la posizione iniziale solo dopo che il Trailing Stop-Loss da te impostato all’inizio abbia raggiunto un livello in cui la perdita sull’operazione iniziale viene azzerata così che le eventuali perdite deriveranno solo dall’incremento della posizione.

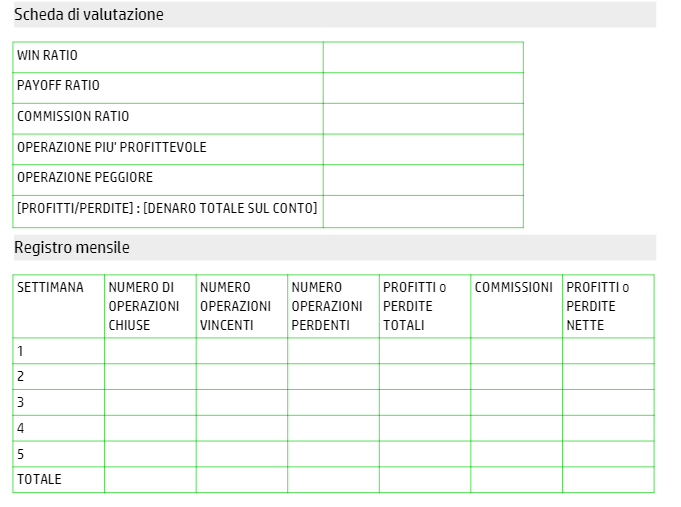

Win ratio – payoff ratio – commission ratio

WIN RATIO ti fornisce la percentuale di operazioni che chiudi in profitto e si calcola così:

[Numero di operazioni chiuse in profitto] : [Numero di operazioni chiuse totali] x 100

PAYOFF RATIO ti dice quanti Euro guadagni per ogni Euro che perdi e si calcola così:

[Guadagno medio in un’operazione] : [Perdita media in un’operazione]

COMMISSION RATIO è la percentuale dei tuoi profitti che si intasca il tuo broker. Si calcola così:

[Totale commissioni pagate] : [Profitti totali] x 100

Formula del 2%

La formula del 2% consiste nel non impiegare più del 2% del capitale che hai a disposizione in una singola posizione.

DIMENSIONE DELLA POSIZIONE che apri si calcola così:

[Denaro impiegato – Commissione] : [Prezzo d’entrata – Stop Loss]

Perché registrare ogni posizione?

Si, lo so… a primo impatto può sembrare palloso. Dover registrare ogni operazione, ogni risultato, vincente o perdente che sia, tutti i santi giorni… allora perché ti consiglio di farlo? Beh, hai almeno 4 buoni motivi per iniziare:

- Se lo tieni sott’occhio, puoi correggere le falle del tuo Trading System più velocemente, senza contare che appuntandoti tutte le tue performance nero su bianco ridurrai la naturale tendenza che ha il cervello di distorcere i ricordi.

- Ti accorgi subito dei punti di forza del tuo Trading System, così da poterli sviluppare e duplicare migliorando la tua performance.

- Aggiorni costantemente gli indicatori essenziali della tua performance: Win Ratio e Payoff Ratio.

- Sviluppi il “muscolo” dell’ autodisciplina, uno delle virtù cardinali di ogni Top Trader su questo pianeta.L’obbiettivo quindi è quello di appuntarsi, da oggi in poi, i dati relativi ad ogni operazione che apriamo e chiudiamo sul mercato, passando poi all’analisi di questi dati che ci permetterà di migliorare esponenzialmente la nostra performance.

Scheda di valutazione mensile

E’ bene che compili ogni settimana la tua scheda di valutazione settimanale,ogni mese la scheda di valutazione mensile, e una volta all’anno la scheda di valutazione annuale.Col registro mensile riepiloghi la tua performance suddividendola per settimane. Col libro mastro settimanale riepiloghi la tua performance suddividendola per giorni.

Formula del 2% e dimensione della posizione

Per spiegarti meglio le formule del 2% e della dimensione della posizione,ti faccio quest’esempio: Supponiamo che tu abbia caricato 10000€ sul tuo account di trading. Secondo quanto ci raccomanda la FORMULA DEL 2% dovrai impiegare massimo 200€ per ogni posizione.Ammettiamo che:

- tu voglia aprire una posizione Long sul titolo General Motors quotato a 20€ per azione.

- le commissioni totali applicate dal tuo broker sono di 5€.

- fissi lo Stop-Loss a 17€.

La domanda è: quante azioni comprerai impiegando 200€? Secondo la formula sulla dimensione della posizione, il numero di azioni che acquisterai (ovvero la dimensionedella tua posizione) sarà uguale a:

[200€ (denaro impiegato) – 5€ (commissioni)] : [20€ (prezzo d’entrata) – 17€ (stop-loss)] = 65 AZIONI

Per tutti gli approfondimenti consigliamo di seguire la categoria trading online e investimenti in modo da investire in modo sicuro e protetto. E’ possibile fare trading utilizzando al meglio il money management, con i broker regolamentati (piattaforme di trading) ed autorizzati di seguito riportati. Sono gli unici che permettono di garantire il più possibile il capitale investito senza incorrere in truffe, in quanto sono sottoposti a vigilanza da parte delle autorità competenti.

Apri un conto demo con uno dei seguenti broker e testa personalmente il tuo money management con il vantaggio che solo il simulatore di trading può darti.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://valoreazioni.com.